旺季煤价向上动能有限,火电有望迎来强配β行情

2022-06-29 14:30:46

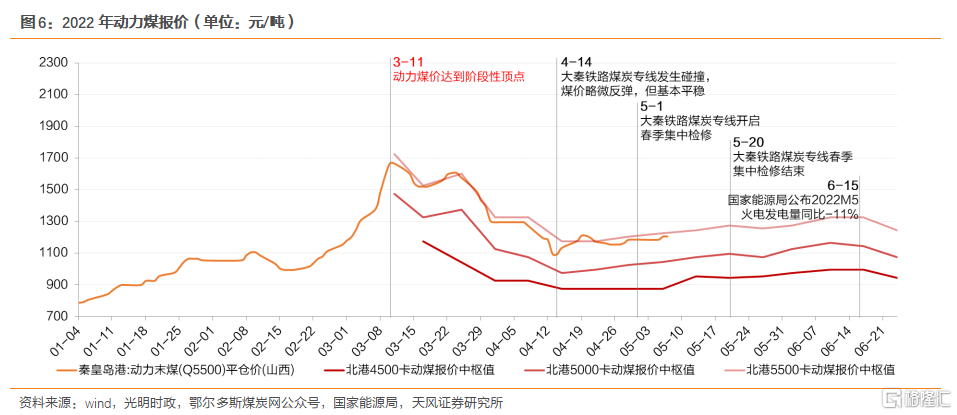

从6月15日开始,环渤海港口市场煤价格结束了持续半个月的上涨行情,进入每天10元/吨左右的下跌通道。我们认为动力煤价在旺季向上动能有限,火电有望迎来强β行情。

核心观点

▍6月旺季需求尚未兑现,导致煤价有所回落

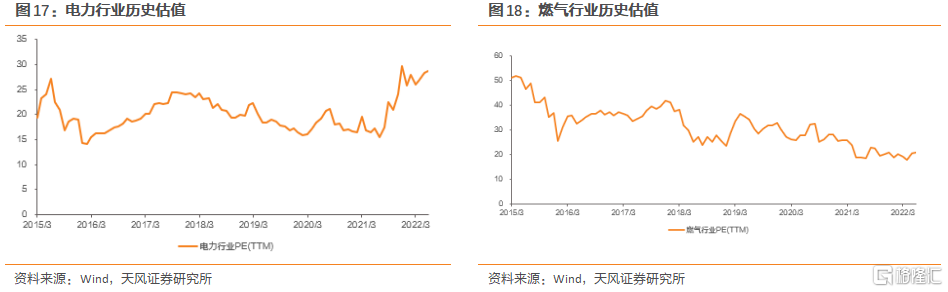

区域疫情反复+水电替代效应显著,2022M4-5火电发电量分别同比-11.8%、-10.9%。迎峰度夏旺季预期下,产业链各环节持续备货,推动动煤价格在需求淡季一路上涨。6月中旬进入迎峰度夏需求旺季后,火力发电负荷低于预期,供应链各环节库存压力增大,出货意愿加强,而电力企业库存高企,持续观望,导致煤价有所回落。

▍旺季动力煤供需或将维持紧平衡,煤价上涨动能有限

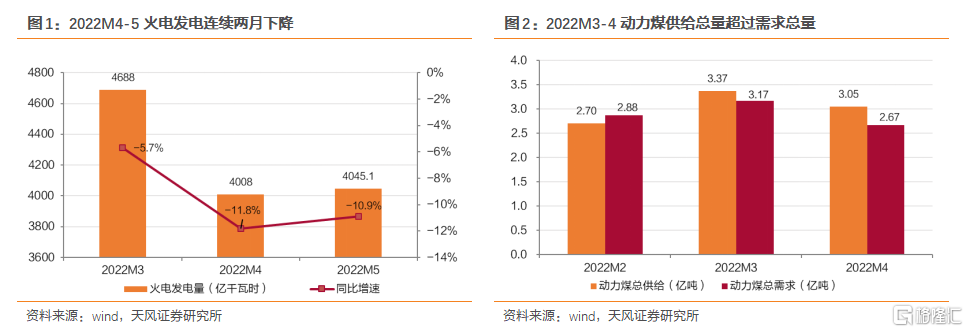

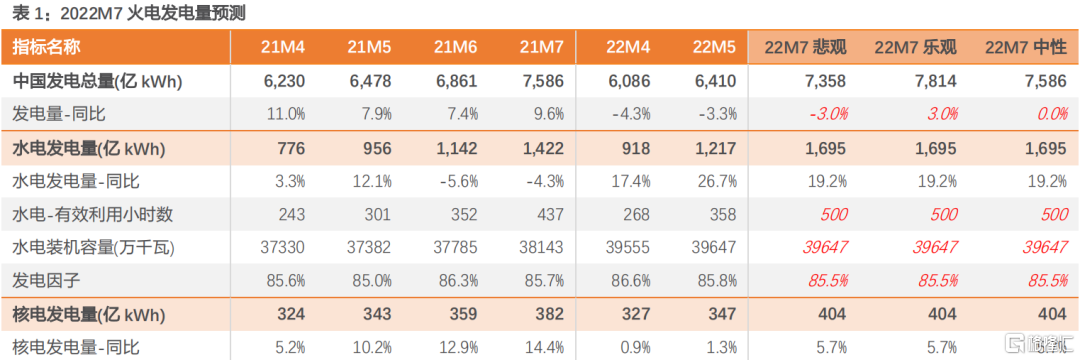

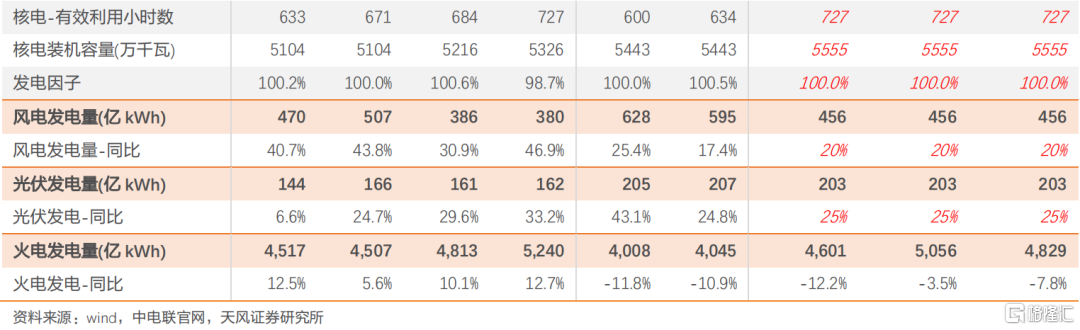

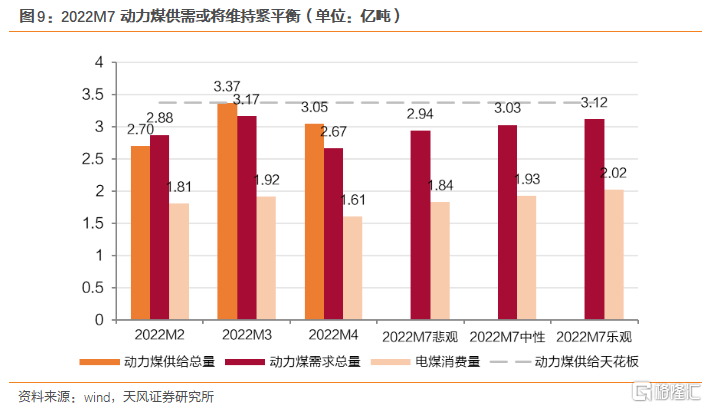

从供给端来看,动力煤供给弹性相对较小,3月动力煤月度供给量达到年内峰值3.37亿吨。从需求端来看,我们基于国内疫情复工节奏,测算7月火电发电量预计为4601-5056亿千瓦时,同比下降3.5%-12.2%,对应电煤需求量预计达1.84-2.02亿吨、动力煤需求总量为2.94-3.12亿吨,对比年内供给峰值仍有空间。因此我们认为7月动力煤供需或将维持紧平衡,煤价大幅向上动能有限。

▍火电行业有望迎来强配β行情

在迎峰度夏火电旺季阶段,煤价增长动能有限,我们认为火电行业有望迎来β行情。目前多地电价已高比例上浮,伴随7月用电高峰度过,在水电满发背景下,我们判断8月火电发电需求有望环比下滑,煤炭价格有望逐步滑落,带动火电企业盈利改善,其中长协煤比例较高的火电企业盈利有望率先恢复。

▍投资建议

火电标的方面,建议关注优质资产标的【国电电力】【华能国际】、弹性较大标的【皖能电力】【上海电力】【粤电力】【福能股份】;水电标的方面,今年以来主要流域来水偏丰,基本面明显改善,水电业绩弹性可期,建议关注【华能水电】【长江电力】【湖北能源】。

▍风险提示:政策推进不及预期、疫情超预期反弹、煤炭价格波动、用电量需求不及预期、来水低于预期、项目建成时间晚于预期、市场存在主观性,可能与实际情况存在偏差等。

从6月15日开始,环渤海港口市场煤价格结束了持续半个月的上涨行情,进入每天10元/吨左右的下跌通道。我们认为煤价在旺季向上动能有限,火电有望迎来强β行情。

1.1.6月旺季需求尚未兑现,导致煤价有所回落

迎峰度夏旺季需求预期下,产业链各环节持续备货,导致动煤价格淡季上涨。

1)区域疫情反复+水电替代效应显著,2022M4-5电煤需求较弱、供给宽松。受区域疫情反复的影响,中国电力需求较弱,2022M4-5中国发电总量分别同比-4.3%、-3.3%。同时,各大流域来水好于预期,水电替代效应显著,2022M4-5火电发电量同比-11.8%、-10.9%,电煤需求较弱。根据wind口径,动力煤供给逐步宽松,2022M4总供给量为3.05亿吨,总需求量仅为2.67亿吨。

2)疫情逐步恢复,产业链看好旺季需求放量,各环节持续备货。

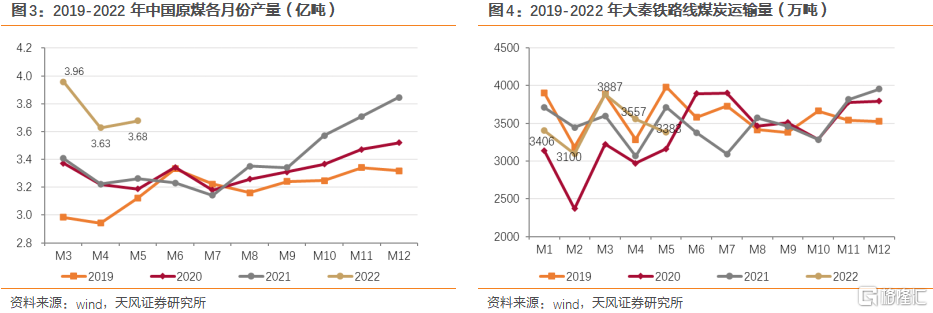

①煤炭产量维持高位,运输环节加快。上级主管部门高度重视能源保供稳价工作,煤炭供应增多,2022M5全国产煤3.7亿吨,同比+10.3%。同时铁路发运量维持高位,5月20日大秦线运输恢复正常后,日均发运量保持在128万吨,而张唐线日均发运量也持续保持在30万吨以上。

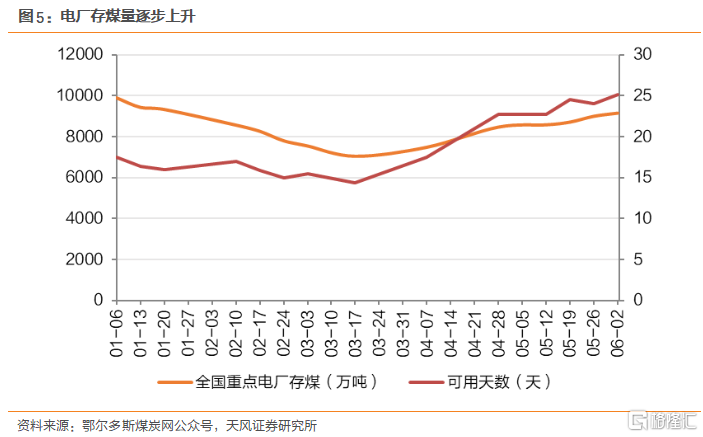

②迎峰度夏预期下,电厂采购节奏加快,可用天数持续增长。6月2日全国重点电厂存煤量达9140万吨,较上年同期增加2890万吨,同比+46.24%;可用天数达25.1天,较上年同期增长10.2天。

3)动煤价格淡季一路上涨。4月14日大秦煤炭专线碰撞事故后,煤价开始反弹,同时伴随电厂淡季的采购节奏不减,煤价在淡季一路上涨。以北港动煤报价为例,6月17日5500卡动煤报价中枢为1325元/吨,较4月15日(1175元/吨)提升12.77%。

6月中旬进入迎峰度夏后,煤价反而出现下降趋势。6月24日,北港4500、5000、5500卡动煤现货报价中枢值为945、1075、1245元/吨,分别较6月14日价格中枢下降80、100、130元/吨。我们认为主要原因为产业链存货高企,贸易商出货压力增大,旺季需求尚未兑现导致煤炭价格有所回落。

1)受全国大范围降水影响,旺季电力需求较弱。全国多地迎来大范围强降雨天气,有利于降温和水电发电,虽然受高温天气影响,我国部分电网电力负荷创历史新高,发电量和煤炭日耗继续回升,但整体发电量和耗煤量仍低于去年同期水平。

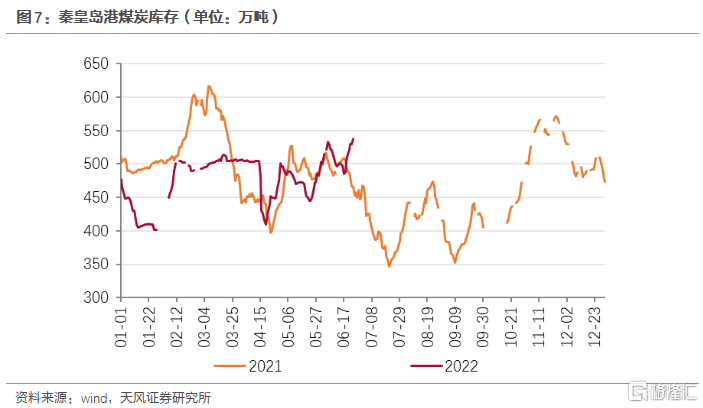

2)供给链各环节库存压力增大,出货意愿较强。①港口存煤:北港调入量高于调出量,库存已经提升至历史高位水平。秦皇岛港库存已达到538万吨,同比增长73万吨,较5月21日(450万吨)增长88万吨。②中间物流环节/煤矿:高温存煤易出现自燃使得中间物流环节开始控制库存数量,以及洗煤厂安全检查影响存煤,造成煤矿市场煤销售热度降低,拉煤车排队减少,煤矿出现价格小幅下调迹象。

3)电力企业高库存,下游“买涨不买跌”观望为主。电厂库存较高,根据中电联数据,目前电厂库存高企,整体库存高于同期2535万吨,继续保持2年同期高水平,库存可用天数23.2天。同时,坑口煤价出现下降的迹象,北方港口同步共振下行,下游电厂“买涨不买跌”观望为主。

1.2.旺季动力煤供需或将维持紧平衡,煤价上涨动能有限

2022年来水数据持续超预期,替代效应显著,我们测算7月火电发电量预计为4600~5050亿千瓦时,同比下降3.5%~12.2%。核心假设如下:

1)全国发电量:北上等超大城市疫情缓解,复工复产节奏逐步加快,我们假设7月全国发电量同比增速在[-3%, +3%]。

2)水电发电量:①有效利用小时数:2022年各大流域来水超预期,6月溪洛渡入库流量同比+183%、环比+41%,且高于2020年同期。我们由此预期2022年M7发电利用小时数高于2020M7(474小时)和2021M7(437小时),假设利用小时数为500小时;②装机容量:我们假设2022M7水电装机容量与2022M5保持一致。

3)核电发电量:①有效利用小时数:我们假设核电利用小时数和上年同期保持一致,假设为727小时;②装机容量:6月23日红沿河6号机组正式商运,7月核电装机容量预计为5555万千瓦。

4)风光发电量:由于风、光气象数据较难预测,我们基于4-5月份的发电量增速简单匡算7月发电数据,假设2022M7风、光发电量分别同比+20%、+25%。

我们测算7月电煤需求量约为1.84-2.02亿吨。我们通过统计2016-2021年火电发电量与电煤需求量,得到电煤热值平均为5035卡。对应2022M7火电发电量4600-5050亿千瓦时,我们计算得知7月电煤需求总量约1.84-2.02亿吨。

我们认为7月动力煤供需或将维持紧平衡,煤价向上动能有限。动力煤供给弹性相对较小,3月动力煤供给量达到年内峰值3.37亿吨,其中电煤消费量为1.92亿吨。我们通过统计2017-2020年7月电力行业以外的动力煤需求基本维持在0.95-1.06亿吨,我们由此假设2022M7电力行业以外动力煤需求为1.10亿吨,则7月动力煤总需求或达2.94-3.12亿吨,对比年内供给峰值仍有空间。因此我们认为7月动力煤供需或将维持紧平衡,煤价大幅向上动能有限。

1.3.投资建议:火电有望迎来强配β行情

在迎峰度夏火电旺季阶段,煤价向上动能有限,我们认为火电有望迎来强配β行情。多地电价已高比例上浮,伴随7月用电高峰度过,在水电满发背景下,8月火电发电需求有望下滑,我们判断煤炭价格有望逐步滑落,进而带动火电企业盈利改善,其中长协煤比例较高的火电企业盈利有望率先恢复。火电标的方面,建议关注优质资产标的【国电电力】【华能国际】、弹性较大标的【皖能电力】【上海电力】【粤电力】【福能股份】;水电标的方面,今年以来主要流域来水偏丰,基本面明显改善,水电业绩弹性可期,建议关注【华能水电】【长江电力】【湖北能源】。

2. 环保公用投资组合

3. 重点公司外资持股变化

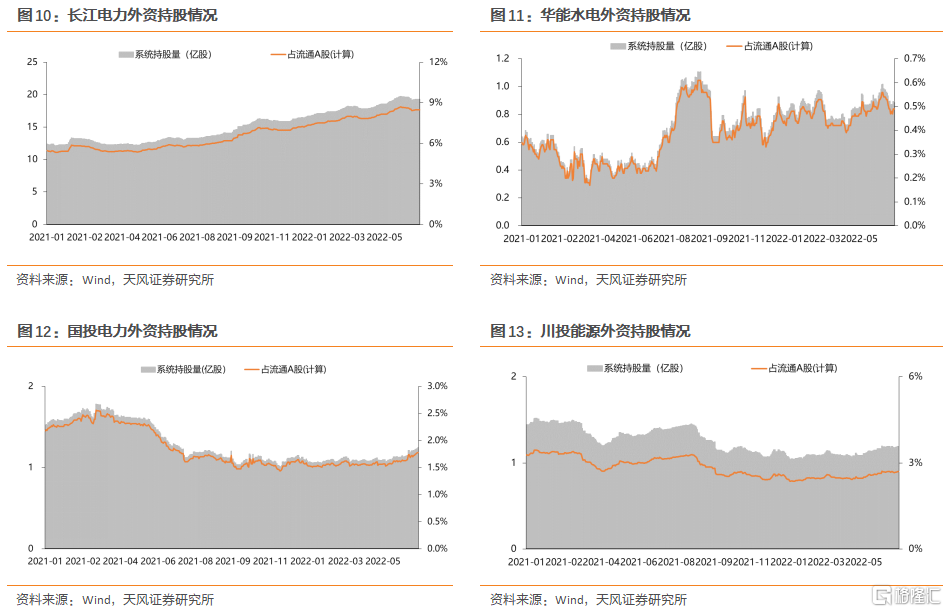

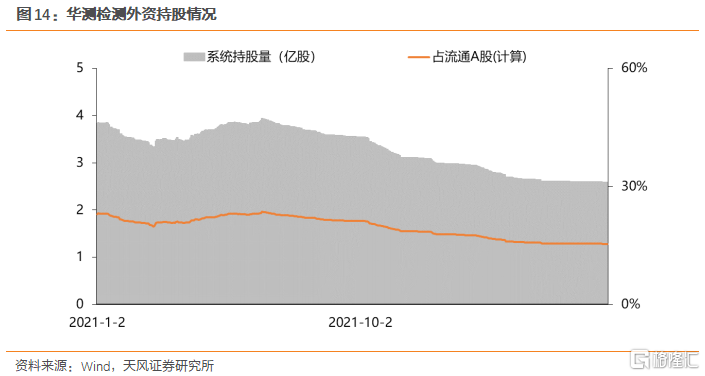

截至2022年6月24日,剔除限售股解禁影响后,长江电力、华能水电、国投电力、川投能源和华测检测外资持股比例分别为8.48%、0.49%、1.78%、2.70%和15.39%,较年初(1月3日)分别变化+1.27、-0.02、+0.16、+0.12和-2.44个百分点,较上周分别变化+0.00、+0.00、+0.05、+0.04和-0.05个百分点。

4. 行业重点数据跟踪

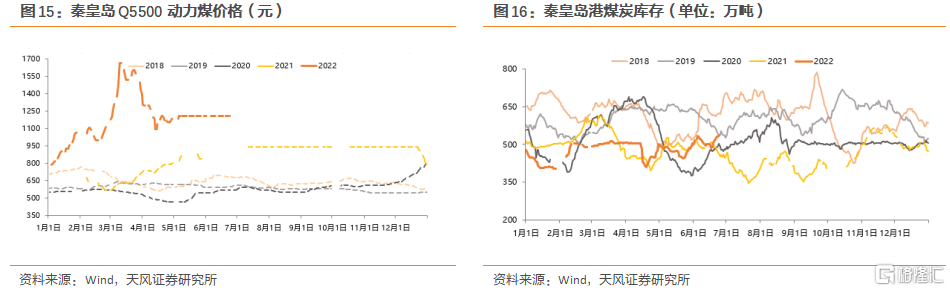

煤价方面,截至2022年6月24日,秦皇岛港动力末煤(5500K)平仓价为1205元/吨,较2022年1月4日788元/吨变化+52.9%。

库存方面,截至2022年6月24日,秦皇岛港煤炭库存总量为538万吨,较去年同期增加73万吨,同比变化+15.7%,较2022年1月1日477万吨环比变化+12.8%。

5. 行业历史估值