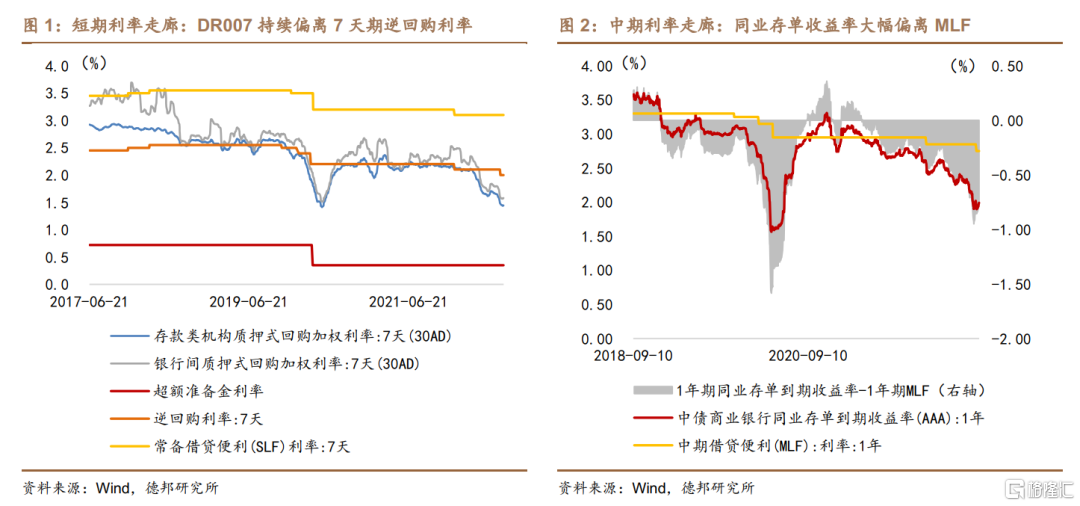

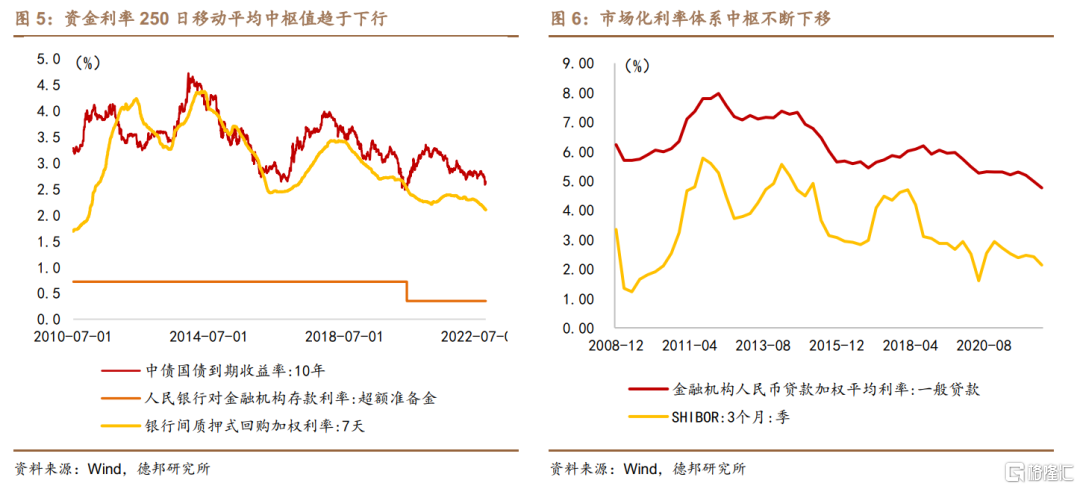

二季度以来,在多重因素的作用下,银行间市场流动性供给充裕,资金利率重心下沉,带有基准利率属性的DR007偏离7天期逆回购操作利率,继2020年4月份之后,时隔2年再度出现市场利率和政策利率的偏离。由于人民银行从2015年开始即着意打造“利率走廊”调控机制,市场利率大幅偏离政策利率,一方面抬升了向走廊中枢回归的“收敛”风险,另一方面导致利率波动暂时“失锚”。当前DR007等资金利率恰处于偏离政策利率而迟迟没有收敛至走廊中枢的状态,我们认为在“利率走廊”还未恢复其对市场利率的指引功能之前,存款基准利率或阶段性充当市场利率的锚,体现其在中国利率体系中的“压舱石”作用。

1. “利率走廊”阶段性失效?

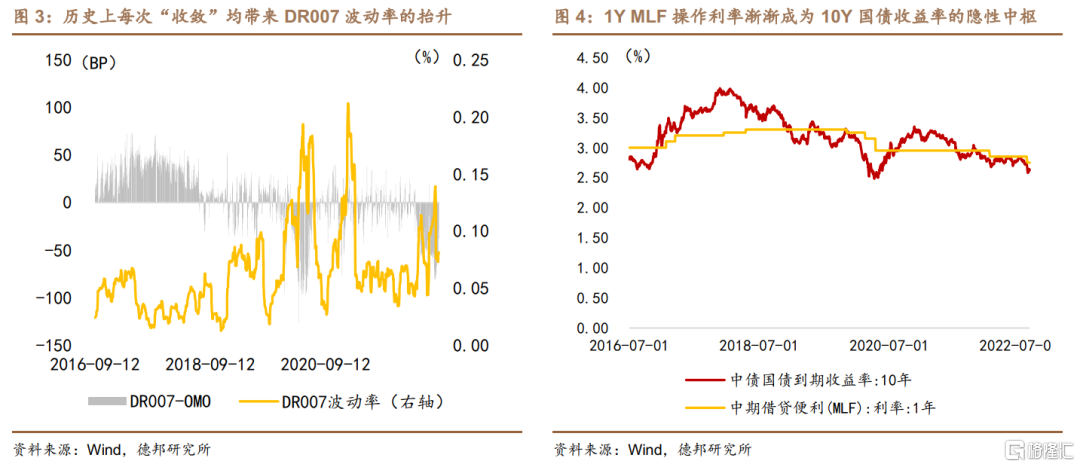

2022年4月份以来,在财政加快留抵退税、央行上缴利润、融资需求疲弱等多种因素的作用下,银行间市场流动性维持供给充裕的格局,关键期限资金利率持续走低,截止8月末资金利率偏离政策利率的时间长达5个月,较长时间的偏离导致债券市场担忧两者之间的收敛问题,2020年二季度和2021年一季度两次市场利率低于政策利率的偏离,最后都以市场利率向政策利率“收敛”的方式告终,给市场印刻下深深的“肌肉记忆”。

7月和8月人民银行在公开市场操作分别“缩量”逆回购至30亿元和20亿元,释放的政策信号即是引导资金利率向政策利率收敛、修复“利率走廊”的引导作用,市场开始担忧“收敛”问题或导致资金供需收紧。然而人民银行货币政策执行报告中释放的则是截然相反的信号,先是在《2022年一季度货币政策执行报告》中对市场利率波动的表述修改为“引导市场利率围绕政策利率波动”,指向二季度政策层面“允许”市场利率偏离政策利率,不再强调以政策利率为波动的中枢;在《2022年二季度货币政策执行报告》的展望部分则直接删除了“引导市场利率围绕政策利率波动”的表述,8月15日更是直接下调1年期MLF操作利率和7天期逆回购中标利率各10个BP。通过下沉政策利率中枢,缓解了收敛带来的资金收紧压力,可是并没有解决市场利率和政策利率之间的矛盾,截止8月30日,从短端利率走廊来看,准政策基准利率DR007和7天期逆回购利率之间的差值还有接近40个BP;从中长端利率走廊来看,1年期同业存单到期收益率和1年期MLF操作利率偏离接近80个BP。在流动性供给充裕的总体格局下,7天期逆回购利率和1年期MLF利率不仅不再是短端和中长端市场利率波动的中枢,而且调降政策利率对市场利率的引导作用也被减弱。

2. 存款基准利率或发挥“压舱石”作用

中国利率体系一直潜存着一对矛盾,即“利率双轨制”,也就是在中国的利率体系内部存在着“市场化的回购利率与传统存贷款基准利率并行”。利率双轨制从20世纪90年代延续至今,尽管从2015年中国搭建“利率走廊”调节机制、努力将货币政策调控框架从数量型转为价格型,先后实施了存款利率和贷款利率市场化改革,尤其是在2019年三季度推行了LPR报价机制改革,将贷款基准利率改为市场化浮动利率,成功将LPR机制内嵌进了商业银行的FTP转移定价机制;2021年和2022年分两次进行了存款自律机制调整,赋予商业银行更灵活的调整存款利率的空间,并且商业银行能够参考市场利率和LPR报价的波动调整存款利率,但是存款基准利率却一直存在,人民银行也曾经表示“存款基准利率作为整个利率体系的‘压舱石’,要长期保留。”当“利率走廊”机制暂时失去对市场利率走势的指导作用之后,“压舱石”存款基准利率或发挥中流砥柱的作用。

2.1. “利率双轨制”的矛与盾

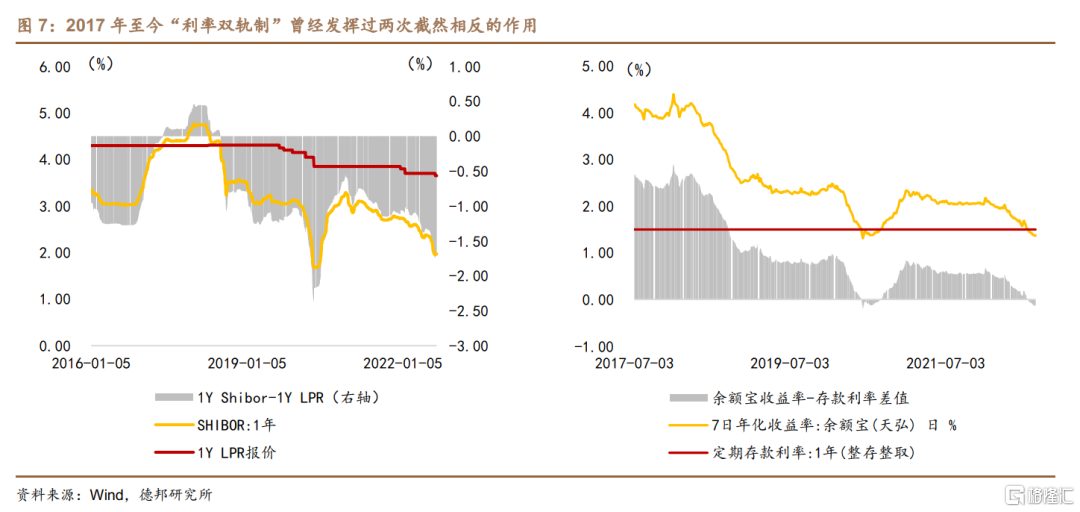

2017年之前,人民银行“双支柱框架”下的货币政策调控职能和宏观审慎职能在某种程度上是“重合”的,“利率双轨制”隐含的不同利率体系之间的矛盾并不突出。但是随着2015年-2016年央行逐步从“数量调控模式”切换到“利率调控模式”,并在“利率调控模式”下选择构建“利率走廊”并培育准政策基准利率传递货币政策信号之后,“双支柱框架”体系就渐渐明晰,货币政策的调控职能和宏观审慎职能具备了分割的条件。在2017年,央行正式确立起“双支柱调控框架体系”,“利率双轨制”隐含的矛盾开始重现江湖并出现两种利率体系之间的背离,最为突出的2次“利率双轨制”矛盾出现在2017年和2020年:

(1)2017年“利率双轨制”的矛盾体现在市场化利率和存贷款利率之间如何收敛,在2016年-2017年金融去杠杆的深入推进下,市场利率中枢不断抬升,导致2017年出现Shibor首次超过1年期贷款基础利率(LPR)的情况,并且与LPR利差倒挂程度一度加深,间接引致2018年初人民银行货币政策转向“宽货币”导向,带动货币市场利率和债券收益率不断走低,以化解市场化利率和存贷款利率之间的分化,但是由于2018年实体经济去杠杆,“宽货币”也没有完全传导为贷款利率重心下移,从2017年-2018年的经验看,利率体系之间的分化体现为存贷款利率和市场化利率走势分化,甚至蔓延扩散至资产端和负债端利率走势分化、以及表内和表外融资工具利率走势分化。

(2)2020年“利率双轨制”之间的矛盾则表现为重心不断下沉的市场利率跌破存款基准利率,引发两种不同利率体系之间的“套利”即所谓的“资金空转”,通过更低的市场化利率融资,可以存放在商业银行体系获得“利率双轨制”下的无风险收益,在两种利率体系的矛盾冲突下,当时市场一度认为存款利率中枢也应适度下调以匹配更低的市场利率。然而随着2020年二季度经济周期进入复苏阶段,人民银行则是通过收紧流动性、引导市场利率中枢抬升的方式来化解两者之间的矛盾,并引致货币市场和债券市场的大幅波动。

“利率双轨制”的利率体系下,市场利率和基准利率之间或呈现“矛”一般的锋芒冲突,也会呈现“盾”一样的底部防守,前者类似2017年、后者类似2020年。而2022年二季度之后,市场利率中枢不断下移,在“利率走廊”暂时功能性丧失对流动性的调节能力之后,非市场化的基准利率就凸显其中枢的作用。

2.2. 存款基准利率或阶段性充当“利率锚”

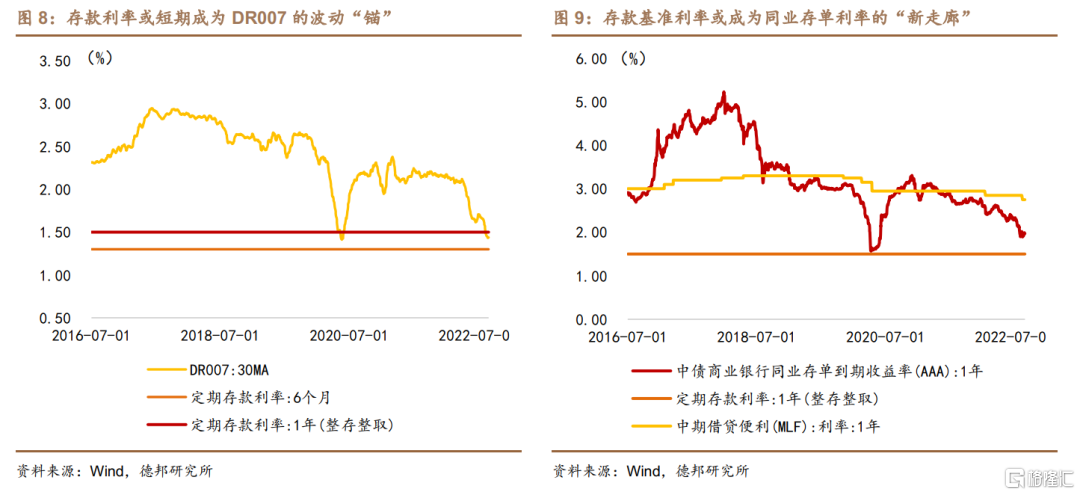

8月份,短端利率DR007的30日移动均值跌破1年期定期存款利率、1年期AAA级同业存单到期收益率向1年期定期存款利率靠拢。在7天期逆回购利率和1年期MLF操作利率短暂的失去“利率锚”作用之后,定期存款利率作为“压舱石”,或在当前成为短端和中长端货币市场利率的“新走廊”。

(1)从DR007来看,30天移动平均DR007的均值已经在8月中旬正式跌破1年期定期存款利率,截止8月30日均值水平仅为1.44%,参照2020年4月份经验,DR007持续偏离1年期定期存款基准利率的可能性较低,在流动性充裕的市场环境下,或围绕1年期定期存款基准利率为中枢波动,1.50%或是三季度DR007的波动中枢。

(2)从同业存单收益率来看,作为商业银行主动负债的成本,在流动性充裕、商业银行负债成本系统性下行的背景下,短期回归1年期MLF操作利率中枢的概率已然不高,同业存单收益率或已经在“新走廊”内波动,其波动下限是被动负债基准利率,也即1年期存款基准利率1.50%,而其上限则是2022年4月份存款自律机制改革之后,6月份新吸收存款的加权平均利率2.50%。

3. 风险提示:三季度内外部均衡挑战增大

(1)CPI同比增速有连续突破3.0%的风险,尤其是人民银行最担忧的通胀预期扩散、导致PPI的累积涨价压力向中下游传导,带动通货膨胀压力上行;

(2)人民币汇率贬值压力继续增大,随着中美政策利差“倒挂”程度深化,汇率贬值压力或增强外部均衡约束,牵制货币政策宽松空间;

(3)政策性金融工具效应不及预期,房地产行业风险继续发酵。