新一轮专项债项目储备的开始,引起市场对明年地方债规模的热议。明年地方债还有多大空间?本文从债务付息视角梳理,或可提供一定参考。

一问:为什么关注地方债务付息?债务累积加剧偿付压力,或影响政策空间

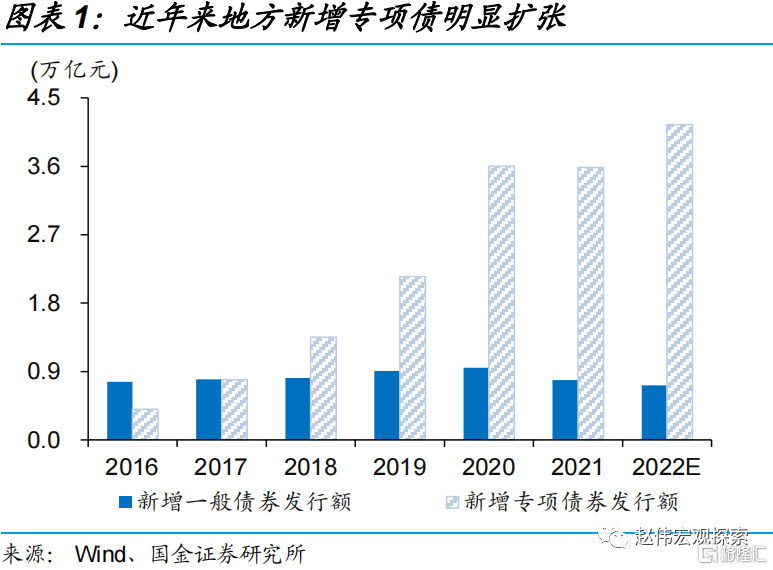

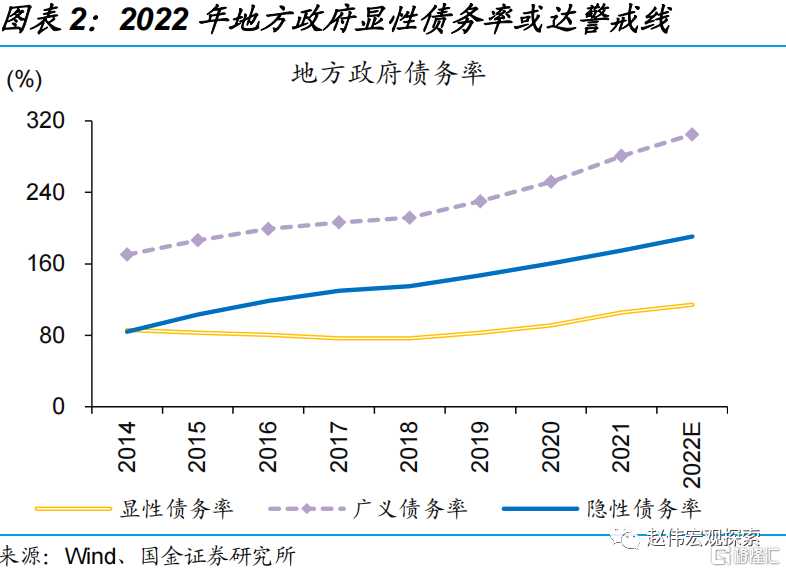

稳增长持续加码下,地方债务加速累积,今年底地方债务率或达警戒线上限,加剧偿债压力。过去三年,地方新增专项债发行规模均略高于3.5万亿元,而今年财政收支承压下,新增专项债发行规模创新高、达4.2万亿元,导致地方债务率快速攀升,近120%警戒线上限;付息规模随之高增,上半年同比增速达20%。

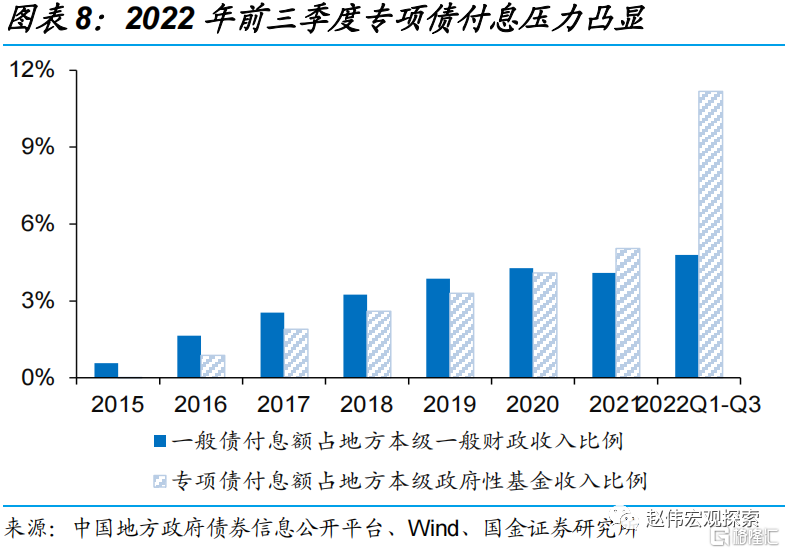

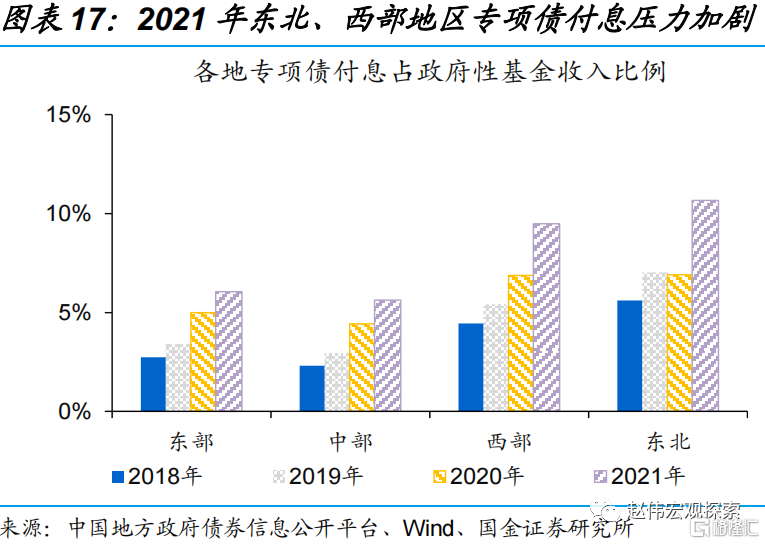

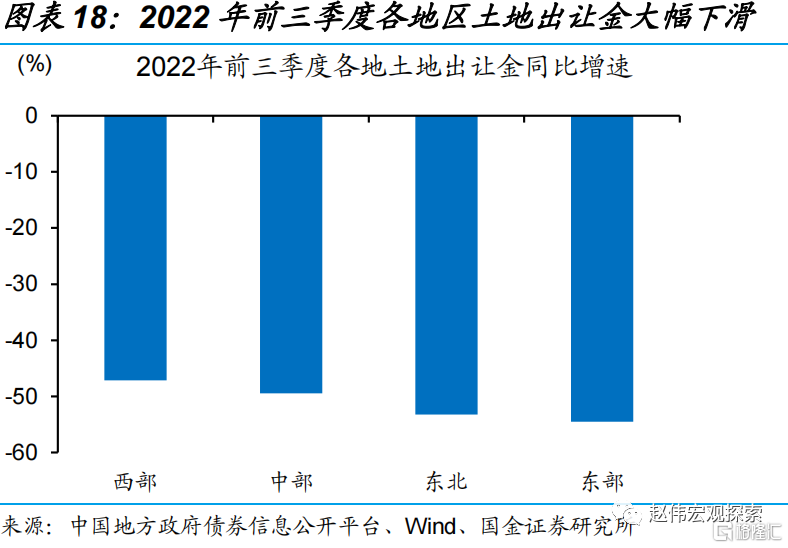

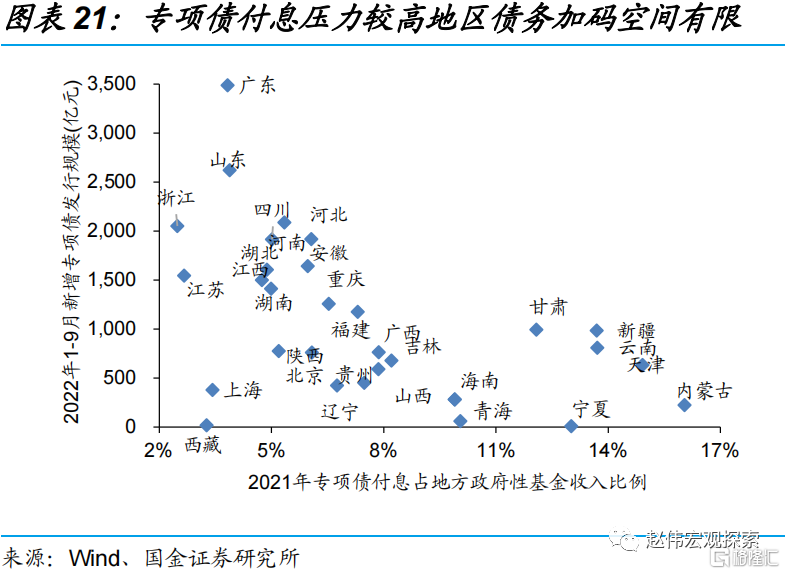

政府性基金收入下滑下,地方专项债偿付压力加剧。2022年前三季度,地方政府性基金收入同比-26%;考虑到专项债付息由相应政府性基金收入承担、纳入政府性基金预算管理,地方政府性基金下滑下,专项债付息压力加速显现,前三季度专项债付息占地方政府性基金收入比例超10%、较去年增长5个百分点;黑龙江、天津、云南等地前三季度土地出让金大幅下滑,专项债付息压力尤为凸显。

二问:债务付息如何影响地方行为?项目收益偏弱下,付息或压制地方举债

持续抬升的付息压力或挤压地方专项债扩张空间。专项债理论上由项目收益形成的专项收入、政府性基金收入偿还。实际上,如果专项债项目质量比较差,其还本付息或需动用政府性基金收入或从项目单位调入专项收入;即使项目质量较好,新项目在3-5年建设周期内,或仍缺乏现金流。过去几年专项债扩张下,许多新项目开工建设,推升付息压力,或对后续债务扩张、新项目上马形成掣肘。

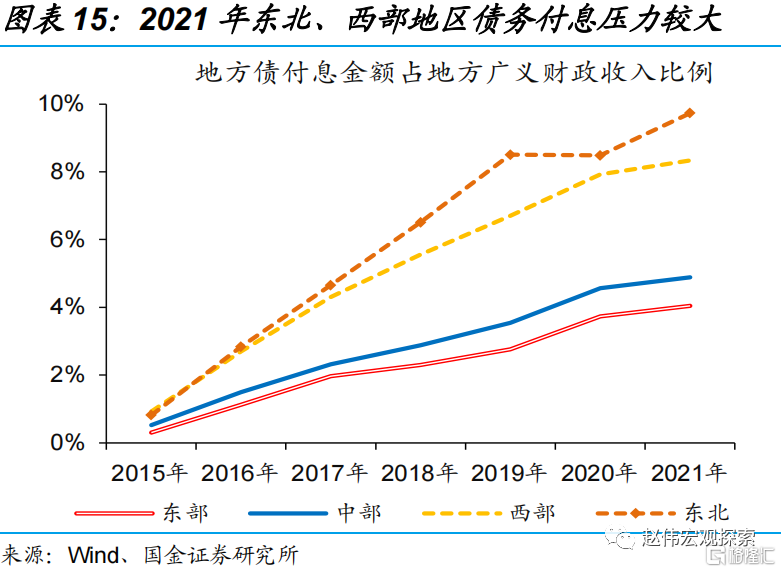

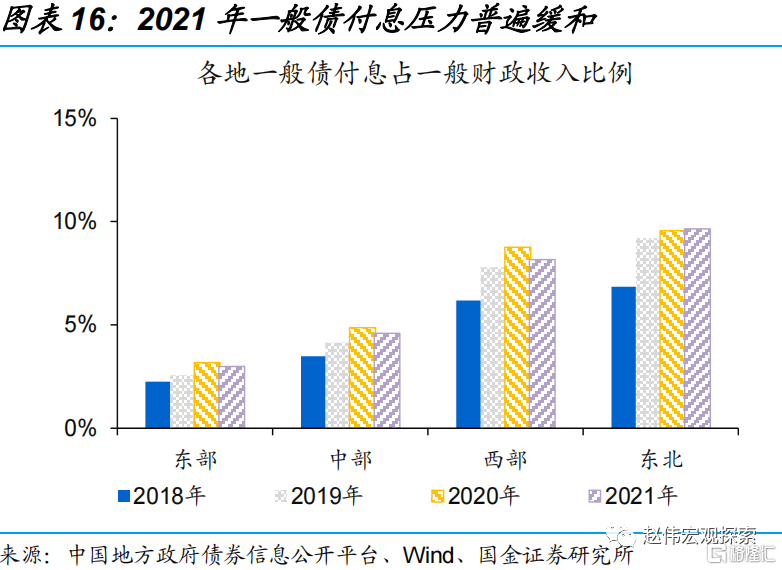

西部、东北地区等债务增长较快、财政实力较弱,付息压力更大。2021年,西部、东北地区付息规模占广义财政收入的比重较高,分别达9.7%、8.3%,明显高于全国平均水平的6.6%;其中,专项债付息压力更大,付息金额占政府性基金收入比例分别达9.5%、10.7%,高于全国平均水平的8%。今年土地市场持续低迷下,西部、东北专项债付息压力或进一步凸显,对明年债务扩张形成掣肘。

三问:明年地方债还有多大空间?地方债可能受压制,中央或加力“破局”

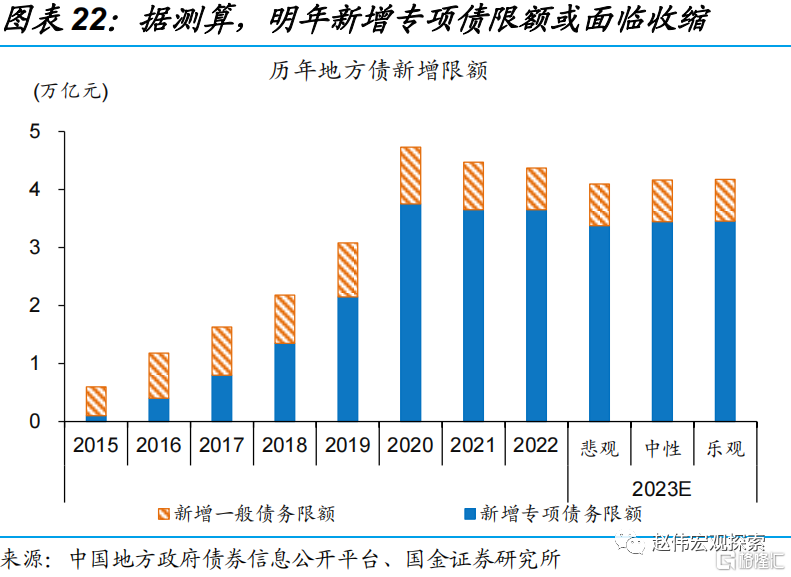

明年地方债规模可能受到压制,如何提升债务资金使用效率重要性凸显。专项债付息压力攀升下,明年新增专项债规模或难加码,中性情景下,专项债规模或较今年新增限额略有收缩。有限的债务额度或促进限额分配更加优化,更注重考量地方财力和债务风险等,也推动各地提前做好项目储备,加速债务资金落地等。

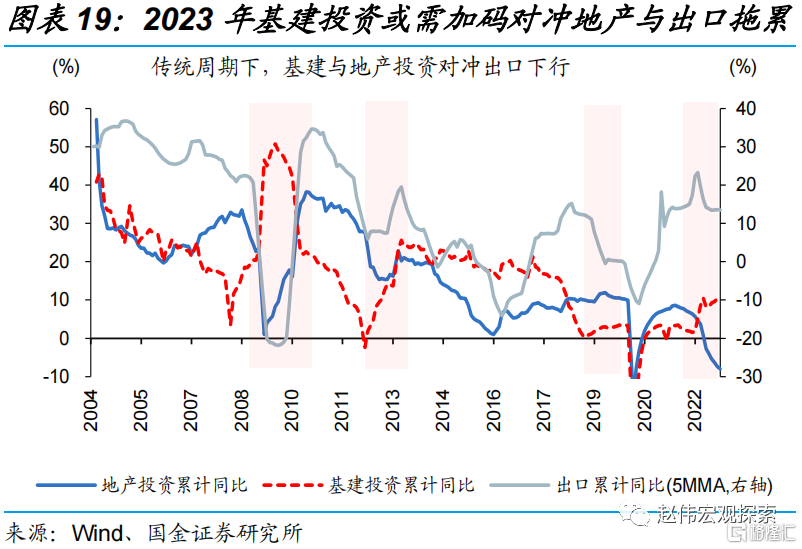

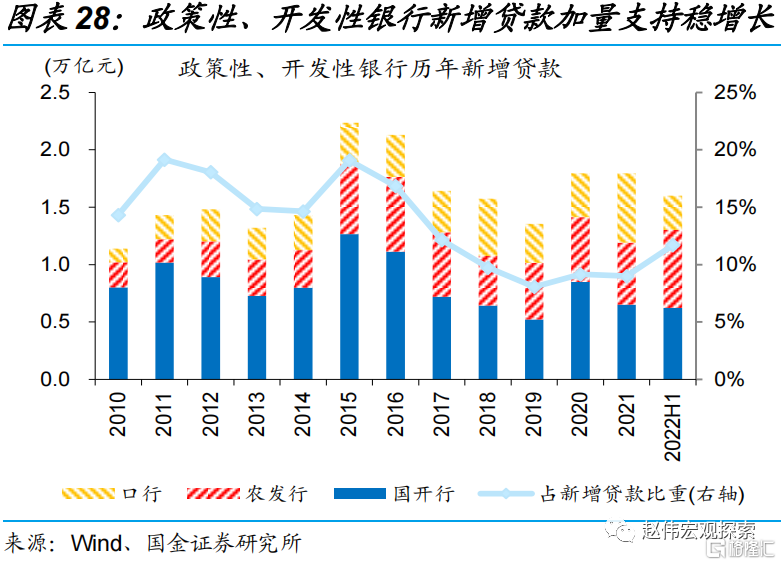

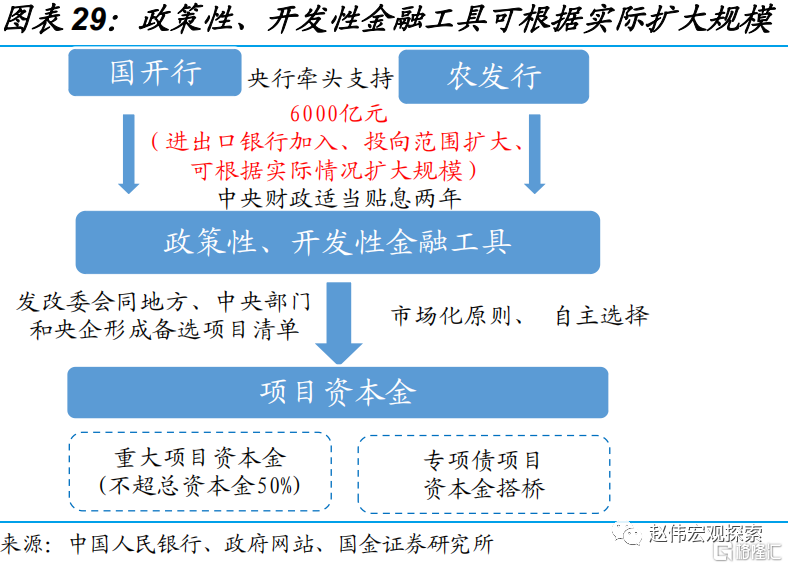

中央加力或是2023年稳增长“破局”之道。明年专项债加码受压制下,中央赤字或较今年扩张,赤字率或接近2020年水平;预算外“准财政”也可加力支持,明年政策性、开发性信贷规模或在今年基础上提升,金融工具亦可根据实际情况加码、规模或突破万亿元;此外,央、国企也可凭借较高质量项目,扩大投融资规模,对稳增长形成补充。

风险提示:政策效果不及预期,疫情反复。

报告正文

一问:为什么要关注地方债务付息?

稳增长持续加码下,地方债务加速累积,今年底地方债务率或达警戒线上限。过去三年,地方新增专项债发行规模一直维持在3.5万亿元以上,而今年财政稳增长收支承压下,新增专项债发行规模创新高、达4.2万亿元,导致地方债务率快速攀升,接近120%警戒线上限。如果加上隐性债务,以城投平台带息债务表征,地方广义债务率或达到304%左右。

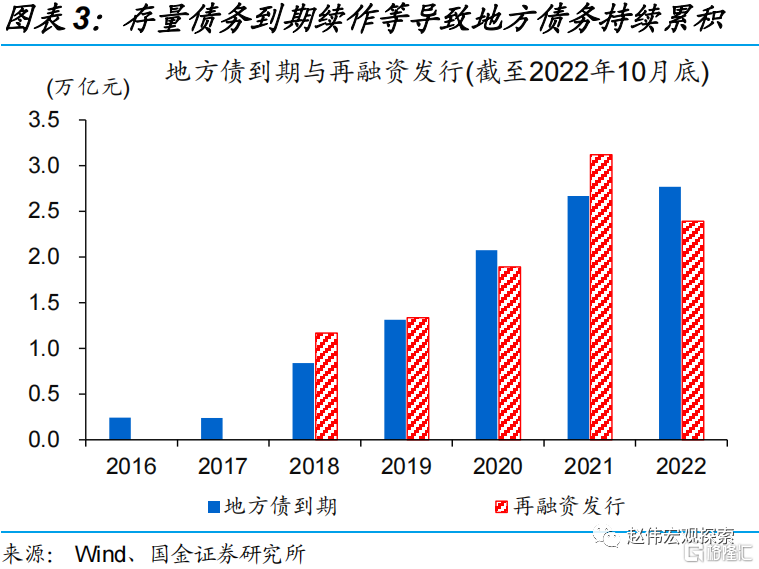

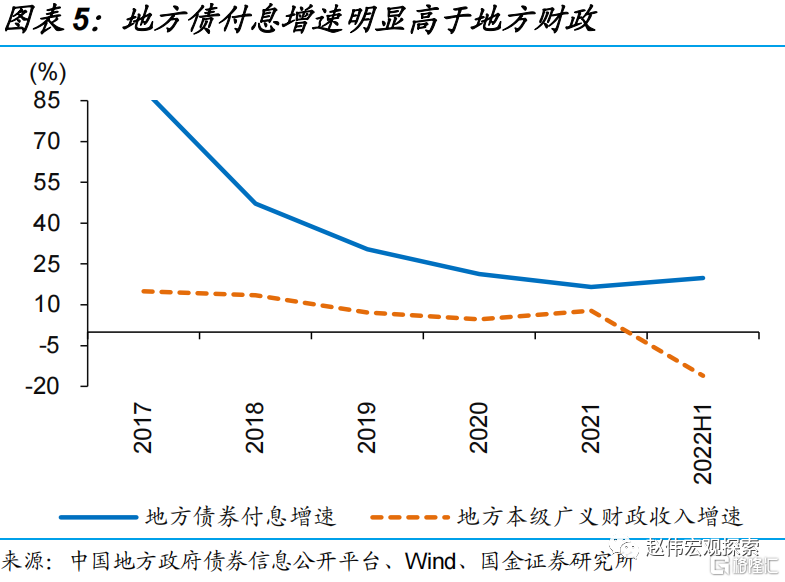

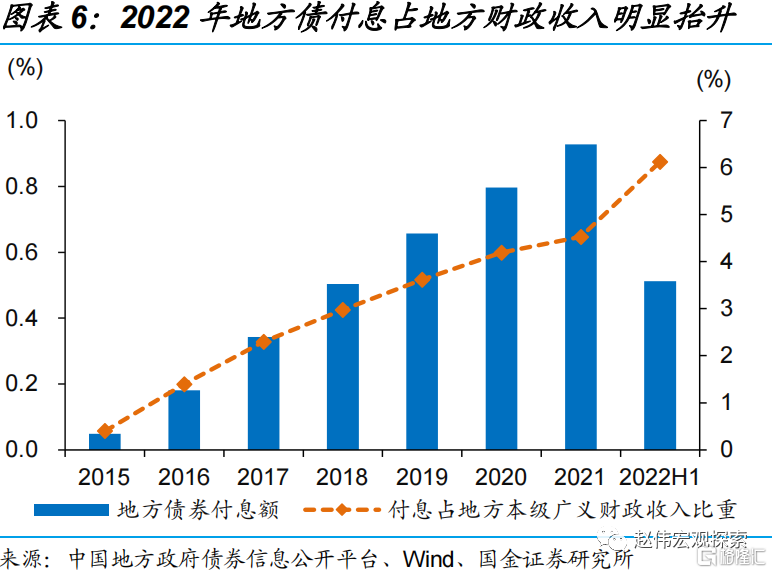

存量债务到期续作、隐债置换等,带来债务付息持续累积,使得地方财政收入用于付息的比例抬升。再融资券偿还地方债本金及置换债、特殊再融资券置换债务等,使得地方显性债务加速累积,付息规模也维持高增;相比之下,地方本级财政收入增速明显较低。2022年上半年,地方债付息金额与地方本级广义财政增速背离,同比分别为19.8%、-16%;地方付息压力加剧,付息金额占地方本级广义财政收入比重达6.3%。

存量债务到期续作、隐债置换等,带来债务付息持续累积,使得地方财政收入用于付息的比例抬升。再融资券偿还地方债本金及置换债、特殊再融资券置换债务等,使得地方显性债务加速累积,付息规模也维持高增;相比之下,地方本级财政收入增速明显较低。2022年上半年,地方债付息金额与地方本级广义财政增速背离,同比分别为19.8%、-16%;地方付息压力加剧,付息金额占地方本级广义财政收入比重达6.3%。

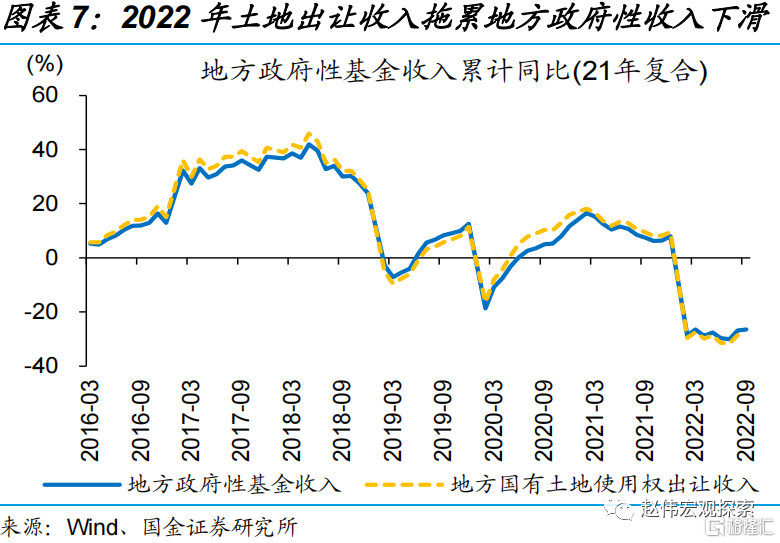

土地出让收入低迷下,地方专项债偿付压力加剧。2022年前三季度,地方政府性基金收入同比下降26%;考虑到专项债付息由相应的政府性基金收入承担、纳入政府性基金预算管理,地方政府性基金下滑下,专项债付息压力加速显现,前三季度专项债付息占地方政府性基金收入比例超10%、较去年增长5个百分点。据测算,黑龙江、天津、云南、甘肃等地前三季度专项债付息压力尤为凸显,其部分欠发达地区可能已经濒临财政重整。

土地出让收入低迷下,地方专项债偿付压力加剧。2022年前三季度,地方政府性基金收入同比下降26%;考虑到专项债付息由相应的政府性基金收入承担、纳入政府性基金预算管理,地方政府性基金下滑下,专项债付息压力加速显现,前三季度专项债付息占地方政府性基金收入比例超10%、较去年增长5个百分点。据测算,黑龙江、天津、云南、甘肃等地前三季度专项债付息压力尤为凸显,其部分欠发达地区可能已经濒临财政重整。

二问:债务付息,对地方举债的影响?

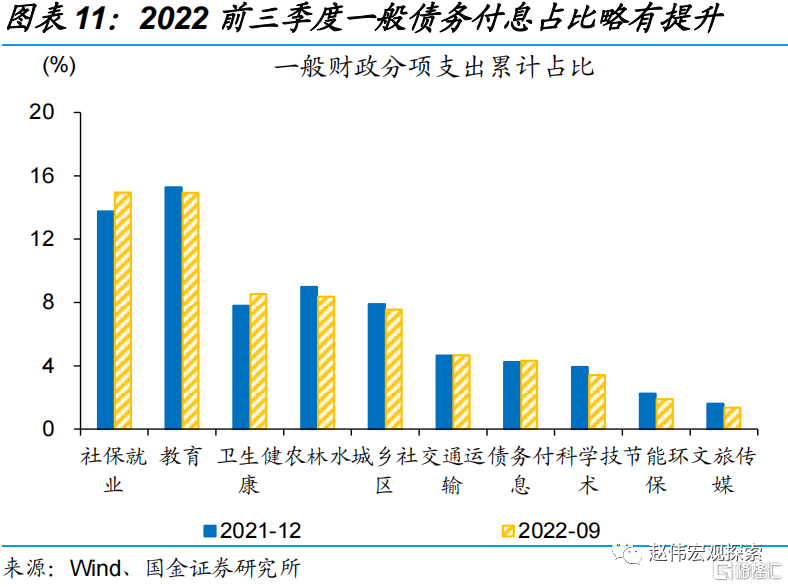

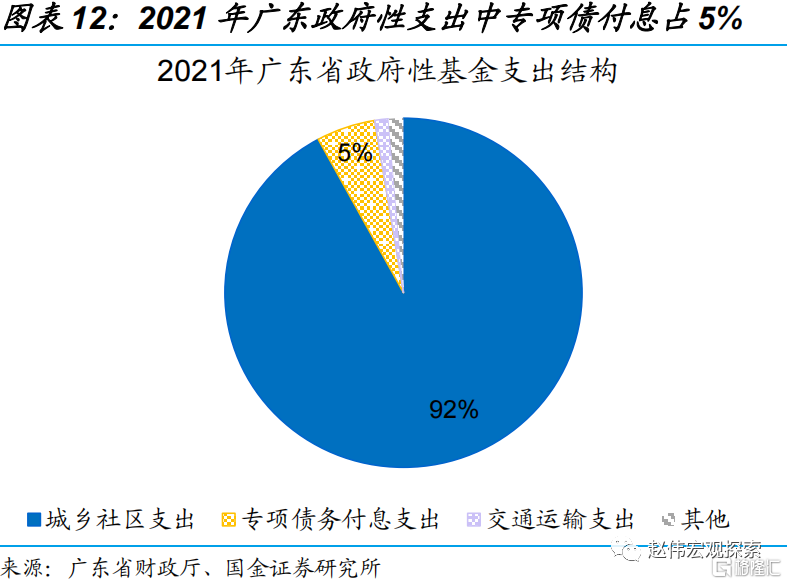

地方债务由对应的地方财政收入付息。一般债务主要投向没有收益但确需政府举债的公益性项目,以一般公共预算收入偿还;2022年前三季度,一般债务付息占一般财政支出比重达4%、较去年全年略有提升。专项债务主要投向有一定收益的公益性项目,理论上通过项目收益形成的专项收入、政府性基金收入偿还;偿债支出计入相应的支出预算;以广东省为例,2021年其专项债务付息占政府性基金支出的比例高达5%、较2020年抬升近3个百分点。

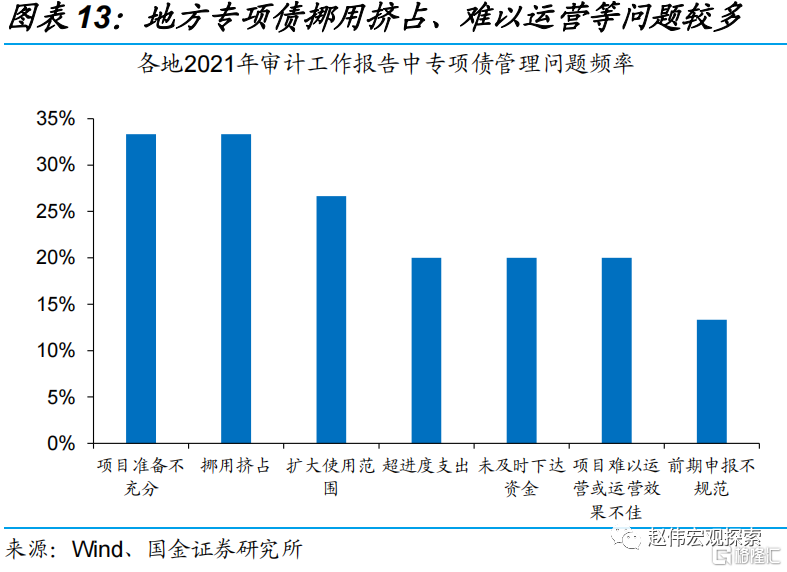

专项项目收益偏弱下,付息压力或约束其扩张空间。据2021年地方审计工作报告披露,地方专项债管理中存在挪用挤占、项目难以运营或运营效果不佳等付息承压问题。实际上,如果专项债项目质量比较差,其还本付息或需动用政府性基金收入或从项目单位调入专项收入;即使项目质量较好,新项目在3-5年建设周期内,或仍缺乏现金流。过去几年专项债扩张下,许多新项目开工建设,推升付息压力,可能对后续债务扩张、项目加码形成掣肘。

专项项目收益偏弱下,付息压力或约束其扩张空间。据2021年地方审计工作报告披露,地方专项债管理中存在挪用挤占、项目难以运营或运营效果不佳等付息承压问题。实际上,如果专项债项目质量比较差,其还本付息或需动用政府性基金收入或从项目单位调入专项收入;即使项目质量较好,新项目在3-5年建设周期内,或仍缺乏现金流。过去几年专项债扩张下,许多新项目开工建设,推升付息压力,可能对后续债务扩张、项目加码形成掣肘。

西部、东北地区等债务增长较快、财政实力较弱,付息压力更大。2021年,西部、东北地区付息规模占广义财政收入的比重较高,分别达9.7%、8.3%,明显高于全国平均水平的6.6%;其中,专项债付息压力更大,付息金额占政府性基金收入比例分别达9.5%、10.7%,高于全国平均水平的8%。今年土地市场持续低迷下,西部、东北专项债付息压力或进一步凸显,对明年债务扩张形成掣肘。

西部、东北地区等债务增长较快、财政实力较弱,付息压力更大。2021年,西部、东北地区付息规模占广义财政收入的比重较高,分别达9.7%、8.3%,明显高于全国平均水平的6.6%;其中,专项债付息压力更大,付息金额占政府性基金收入比例分别达9.5%、10.7%,高于全国平均水平的8%。今年土地市场持续低迷下,西部、东北专项债付息压力或进一步凸显,对明年债务扩张形成掣肘。

三问:明年地方债还有多大空间?

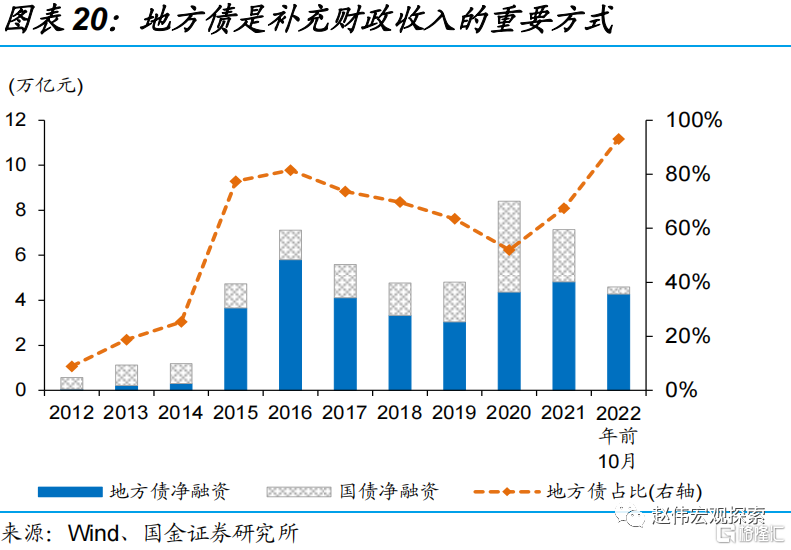

明年出口承压下,财政或仍延续托底思路,地方债仍是重要补充,但专项债规模可能面临收缩。地方债是稳增长发力的重要支撑,2015年以来,地方债净融资占央、地政府净融资的比重维持在40%以上,今年前10月这一比重抬升至93%。但专项债付息压力攀升下,明年新增专项债规模或难加码,中性情景下,专项债规模或较今年新增限额略有收缩。

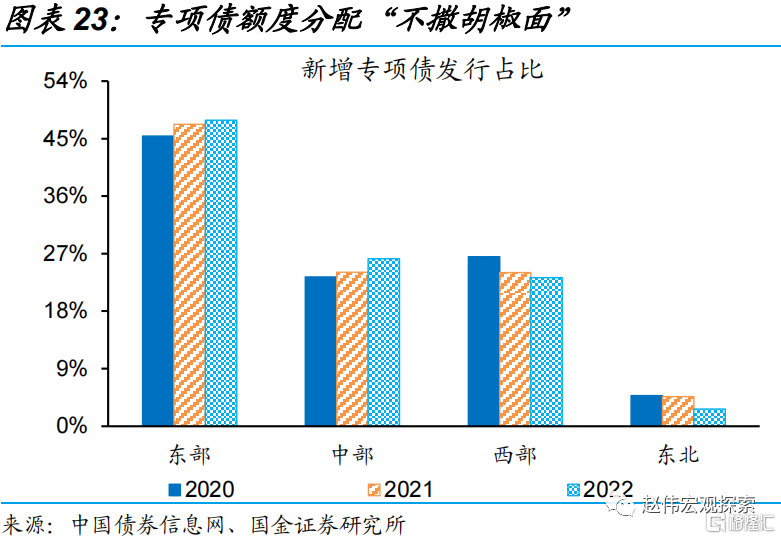

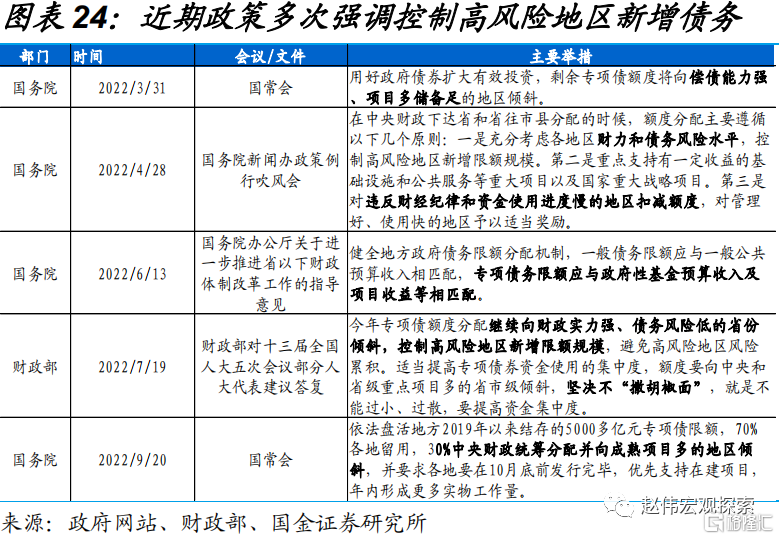

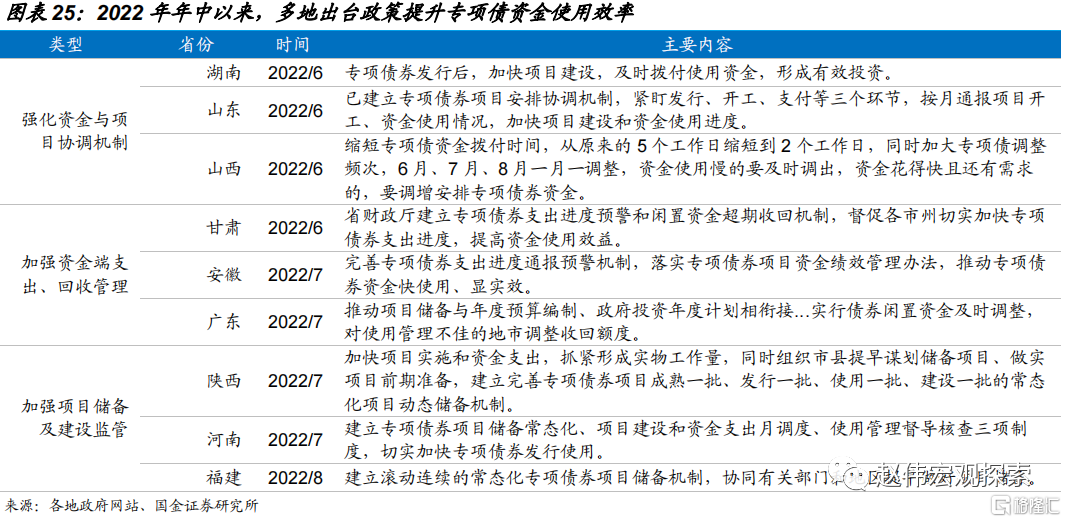

有限的专项债务规模,或推动限额分配更加优化、债务资金使用效率进一步提升。今年以来债务额度分配“不撒胡椒面”更加明确,更加注重对地方财力和债务风险的考量,并继续向“项目储备足的地区倾斜”,对支出进度慢的地区扣减额度。展望明年,新增专项债规模有限下,中央对专项债额度分配或进一步优化,地方或也进一步加强项目储备,资金协调等,提升专项债资金支出进度、加速形成实物工作量。

有限的专项债务规模,或推动限额分配更加优化、债务资金使用效率进一步提升。今年以来债务额度分配“不撒胡椒面”更加明确,更加注重对地方财力和债务风险的考量,并继续向“项目储备足的地区倾斜”,对支出进度慢的地区扣减额度。展望明年,新增专项债规模有限下,中央对专项债额度分配或进一步优化,地方或也进一步加强项目储备,资金协调等,提升专项债资金支出进度、加速形成实物工作量。

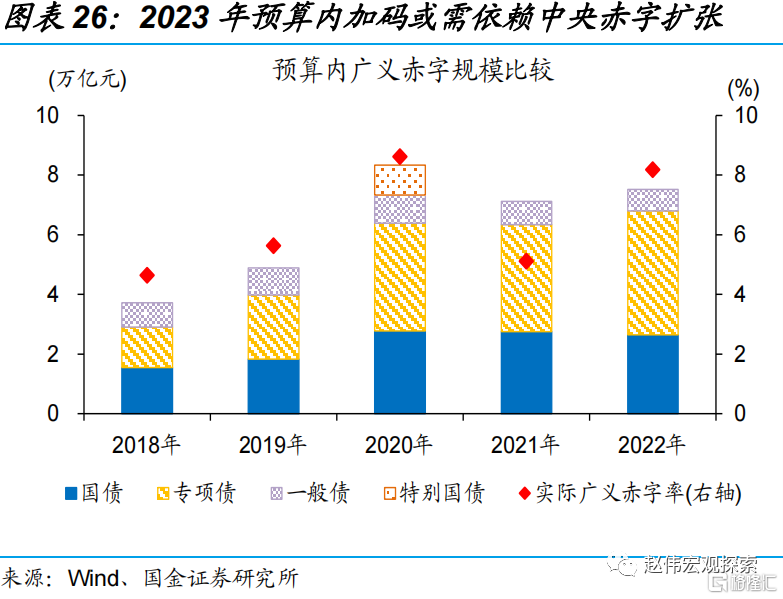

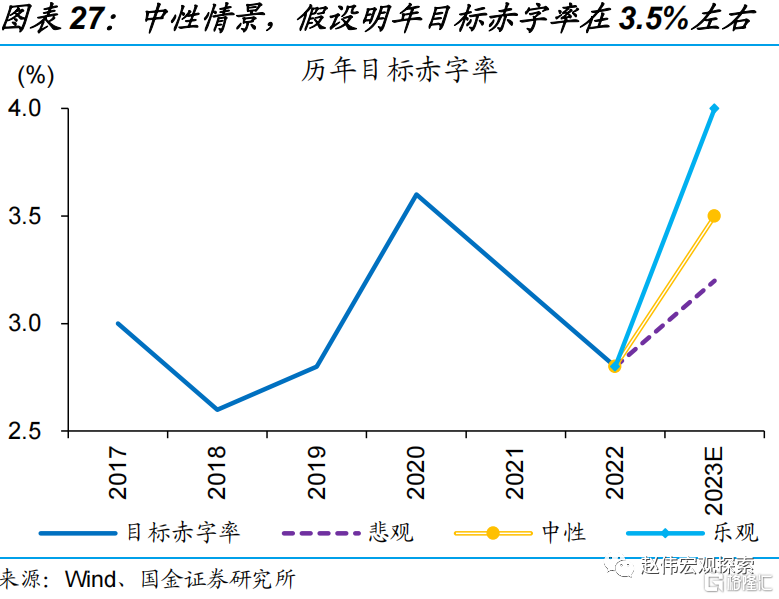

中央加力或是2023年稳增长“破局”之道。明年专项债加码受压制下,中央赤字或较今年扩张,赤字率或接近2020年水平;预算外“准财政”也可加力支持,明年政策性、开发性信贷规模或在今年基础上提升,金融工具亦可根据实际情况加码、规模或突破万亿元;此外,央、国企也可凭借较高质量项目,扩大投融资规模,对稳增长形成补充。

中央加力或是2023年稳增长“破局”之道。明年专项债加码受压制下,中央赤字或较今年扩张,赤字率或接近2020年水平;预算外“准财政”也可加力支持,明年政策性、开发性信贷规模或在今年基础上提升,金融工具亦可根据实际情况加码、规模或突破万亿元;此外,央、国企也可凭借较高质量项目,扩大投融资规模,对稳增长形成补充。

经过研究,我们发现:

经过研究,我们发现:

(1)稳增长持续加码下,地方债务加速累积,偿付压力凸显。地方债务率快速攀升,接近120%警戒线上限。付息规模随之高增,上半年同比增速达20%,占地方本级广义财政收入的6.3%。

(2)政府性基金收入下滑下,地方专项债偿付压力加剧,前三季度专项债付息占地方政府性基金收入比例超10%、较去年增长5个百分点;黑龙江、天津、云南等地前三季度土地出让金大幅下滑,专项债付息压力尤为凸显。

(3)西部、东北地区等债务增长较快、财政实力较弱,付息压力更大。2021年,西部、东北地区专项债付息压力更大,付息金额占政府性基金收入比例达9.5%、10.7%,高于全国平均水平的8%,或对其后续专项债加码产生掣肘。

(4)明年地方债规模可能受压制,如何提升债务资金使用效率重要性凸显。明年新增专项债限额或较今年新增限额略有收缩。有限的债务额度或促进限额分配更加优化,也推动各地提前做好项目储备,加速资金落地等。

风险提示:

1、政策效果不及预期。债务压制、项目质量等拖累稳增长需求释放,资金滞留在金融体系;疫情潜在反复风险,对项目开工、生产经营活动等的抑制。

2、疫情反复。变异毒株加大防控难度,不排除疫情局部反复的可能。